✪ 王春辉

中国地质大学(北京)地球科学与资源学院

✪ 王安建

中国地质科学院矿产资源研究所

✪ 孙旭

北京安泰科信息股份有限公司

【导读】9月15日起,商务部和海关总署对锑等物项的出口管制正式落地。相比其他矿产资源,“锑”似乎并没有太多“热度”——既不同于应用广泛的铜铁,也不同于陡然升温的锂镍等“新能源矿产”。然而,此次“低调”的出口管制政策,却似乎引发了美西方安全和战略部门的密切关注,这背后反映了何种战略动态?

作为全球锑产业的重要供给方,中国2023年的锑矿产量达40000吨,约占全球的48%,锑冶炼16.5万吨,约占全球的71%。一方面,锑矿资源分布集中,中国、俄罗斯、玻利维亚三国占据了全球锑储量的56%。另一方面,锑在地壳中的含量仅为0.0001%,由于储量低,锑与钨、锡、稀土被列为中国的四大战略资源,对国家的经济和安全具有重要意义。

本文指出,作为许多高科技产品的关键原材料,锑被称为“工业味精”和“工业万金油”。尤其在军事领域,几乎所有重型武器都离不开锑。比如,锑与铅、锡制成合金后,可用于提升子弹、焊接材料及轴承的性能;氧化锑还可作为阻燃剂在军用帐篷、纺织产品中使用。

随着光伏与储能行业的快速发展,越来越多的锑被用于光伏玻璃与储能电池等清洁能源相关领域。锑的需求格局也正在发生重要变化。如今,锑初级加工品是全球最主要的贸易品种,其贸易量占全球锑原材料总贸易量的一半以上。

本文发现,在一系列变局下,中国在全球锑原材料供应格局中的绝对优势地位正在下降。虽然中国和美国是锑原材料贸易网络中综合地位排名前两位的国家,但印度、欧盟、韩国的贸易地位上升最快。其中,欧盟锑金属的进口来源显著降低了对中国的依赖,表明欧盟实施的关键原材料多元化进口战略取得了显著成效。

本文原载《地球学报》2023年第2期,原题为《全球锑原材料贸易格局演化分析》。篇幅有限,节选部分内容分享,文章仅代表作者观点,供读者参考。

全球锑原材料贸易格局演化分析

锑作为一种有着重要工业和军事用途的准金属,被美国、欧盟、日本、澳大利亚、印度、加拿大、中国、英国等多个国家(地区)列为“关键原材料”、“关键金属”或“关键矿产”。全球约80%的锑被用于阻燃剂和铅酸电池,其余20%被用于光伏玻璃、PET、武器弹药等。

长期以来,中国是全球最大的锑矿石生产国,但国内锑矿产量在2012年以后显著下降,锑矿产量在全球的占比也由2012年的77.0%降至2021年的48.1%。因此,从全球锑原材料供应角度看,过去由中国主导、且相对稳定的全球锑原材料供应格局已经发生明显改变。从消费端看,欧盟于2021年3月起实施了“卤系阻燃剂添加禁令”,该政策限制了阻燃领域中锑的应用。

与此同时什么是股票融资,光伏与储能行业的快速发展,使得越来越多的锑被用于光伏玻璃与储能电池等清洁能源相关领域,这表明锑的需求格局也正在发生重要变化。当前,在全球能源转型、新冠肺炎疫情、俄乌战争等多重因素叠加的复杂现实背景下,各国政府都在加快构建各自的原材料弹性供应链。因此,在全球锑原材料的供、需格局均已发生明显变化的情况下,有必要对全球锑原材料贸易格局的现状及演化过程展开分析,这对于世界各国构建富有弹性的锑原材料供应链具有一定参考价值。

当前,与关键矿产贸易格局有关的研究,大多聚焦于锂、钴、镍、铜、稀土等热门矿种。就锑这一关键矿产而言,仅少数学者分析了特定国家内部的锑物质流动情况,个别学者分析了锑矿石的全球贸易格局演化特征,而对于锑产业链上的其它锑原材料来说,显然缺乏相应的贸易格局研究。

物质流分析法与复杂网络方法是关键金属贸易格局研究中常用的两种方法。产业链视角下的全球金属流动涉及产业链多个阶段的多种原材料在不同国家间的物质流动(贸易)。已有学者基于产业链视角与物质流分析方法,分析了铁、铜、锂等金属,成功揭示了金属物质的全球流向及贸易格局演化特征。以上研究表明,物质流分析方法与复杂网络方法可以定量刻画金属物质在全球流动的特征,而长时间尺度的研究则可以反映贸易格局的演化趋势。

因此,本文基于产业链视角,将物质流与复杂网络方法相结合,从时间与空间角度分析全球锑原材料贸易格局的演化过程,识别贸易网络中的关键锑原材料、关键流动路径及关键国家,总结贸易格局的演化规律,并对贸易格局演化背后的原因进行初步讨论与分析,以期为包括中国在内的世界各国建立富有弹性的锑原材料供应链提供政策依据。

▍锑产业链概述

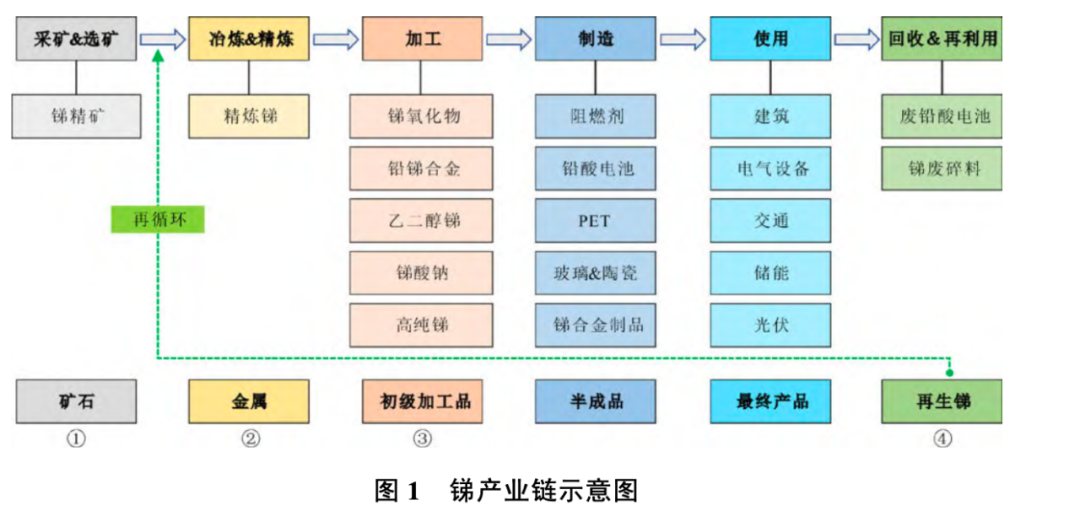

从元素生命周期的角度看,锑产业链可划分为六个阶段,分别为:采矿&选矿、冶炼&精炼、加工、制造、使用、回收&再利用(图1)。

在采矿&选矿阶段,矿山开采的产物—锑矿石经过选矿后成为锑精矿。锑精矿经过冶炼&精炼,提纯为精炼锑,后者是所有锑初级加工品的生产原料。锑金属经过进一步加工,被加工为氧化锑、铅锑合金、乙二醇锑等锑初级加工品。在制造阶段,氧化锑、铅锑合金及其他锑制品分别被用于阻燃剂、铅酸电池、聚酯(PET)光伏玻璃等半成品的生产制造。在使用阶段,氧化锑最终作为卤系阻燃剂的协效剂被最终用于建筑、电子电气设备、纺织等消费部门;铅酸蓄电池用于电力(储能)与交通部门(汽车);锑酸钠作为玻璃澄清剂的主要组分,其所生产的光伏玻璃最终被用于光伏组件。在回收利用阶段,当前可经济回收的再生锑有两类,一类是锑冶炼—精炼—加工环节产生的废碎料,另一类是报废的铅酸蓄电池,而后者是再生锑的主力。

锑产业链制造环节的半成品与使用环节的最终产品不在本次研究范围内,本文所指的锑原材料是指制造类企业生产所需的含锑原料,包括:采矿&选矿环节的产物(锑精矿)、冶炼&精炼环节的产物(锑金属)、加工环节的产物(锑初级加工品)以及回收&再利用环节的废弃物(再生锑)。

▍结果与讨论

(一)贸易网络整体特征

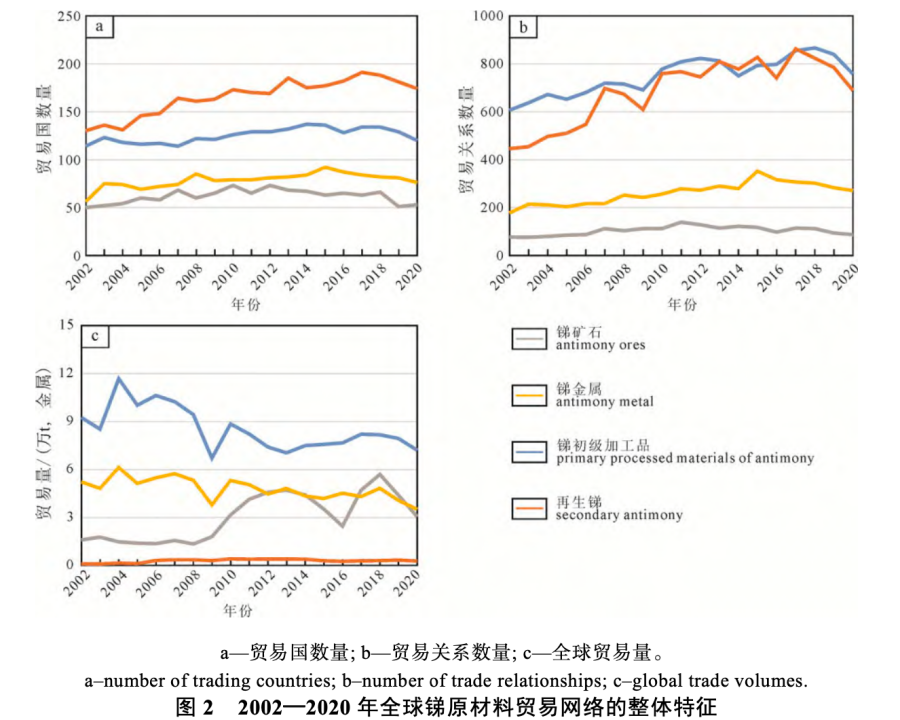

从贸易国与贸易关系数量角度看,研究期内,参与再生锑与锑初级加工品贸易的国家及贸易关系数显著多于其他两类锑原材料(图2a,b)。对于再生锑与锑初级加工品而言,2018年是一个重要的转折时间点:2018年以前,参与再生锑与锑初级加工品的国家数及贸易关系数均呈上升趋势;2018年以后,二者均转为下降趋势。

从贸易量角度看,锑初级加工品是最主要的贸易品种,全球每年的贸易量大于6万t(金属量,下同),占当年四类锑原材料全球总贸易量的一半以上(图2c)。贸易量最小的是再生锑,各年度全球贸易量不足4千t。再生锑全球贸易量较少,主要原因在于再生锑主要组成为废铅酸电池,而后者是有毒的固体废料,各国均实施较严格的回收利用法规。

全球锑矿石贸易量在2009—2020年间显著波动,主要原因在于全球最大的锑矿石进口国(中国)的进口量变化所致。

(二)主要贸易流向

1、锑矿石

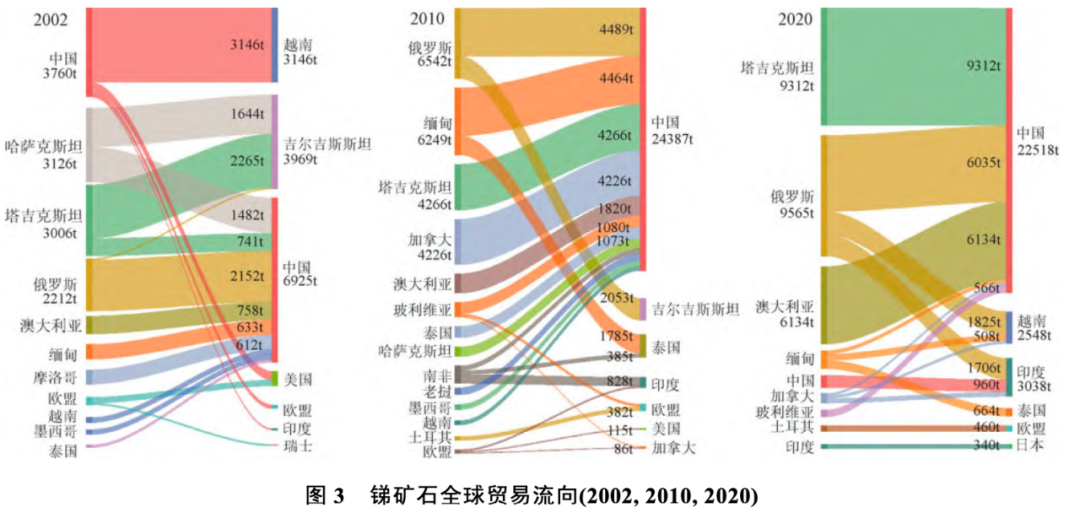

锑矿石的全球贸易流向随时间演化变得更加集中,出口主要集中于俄罗斯、塔吉克斯坦、澳大利亚三国,进口则主要集中于中国。图3为2002、2010、2020年全球锑矿石贸易流向图,左侧为出口国,右侧为进口国。

从出口国角度看,俄罗斯、塔吉克斯坦、澳大利亚三国占据了越来越大的出口份额,2020年,三国合计锑矿石出口量占全球总出口量的82%。从进口角度看,中国在全球锑矿石进口市场中的地位变得越来越重要,越来越多的锑矿石流向了中国。2002年,中国锑矿石进口量仅占全球总进口量的44%,但到2020年,这一数值已高达74%。

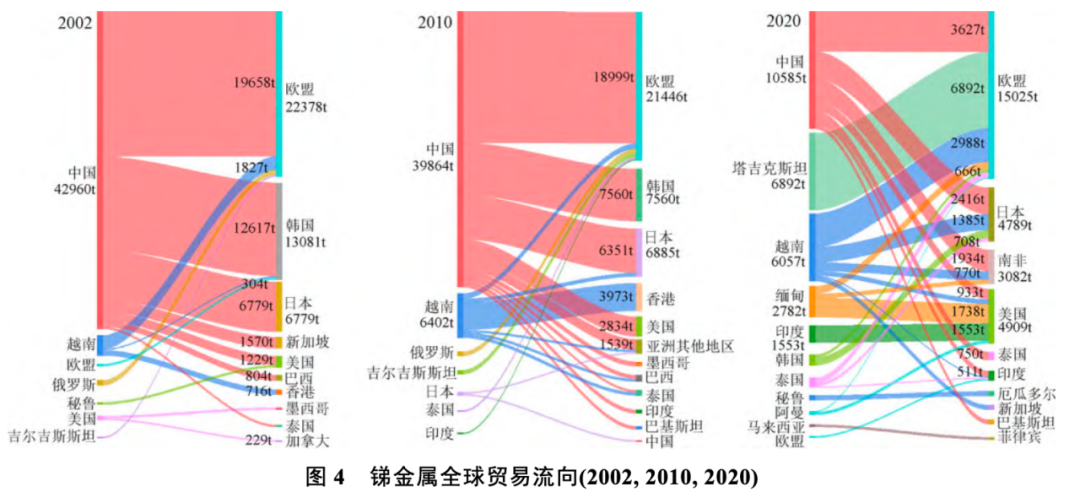

2、锑金属

锑金属的全球贸易流向随时间演化呈现明显的多元化趋势,中国在全球锑金属出口市场中的地位在下降,而塔吉克斯坦、越南等国的地位在上升(图4)。2002年,中国锑金属的出口量占全球总出口量的83%,到了2020年,这一占比下降为32%。塔吉克斯坦、越南、缅甸等国取代了部分中国出口份额。研究期内,由欧盟、韩国、日本、美国等国构成的进口格局,未发生明显改变。

据了解,早在2020年,证监会便决定以精选层挂牌公司转板至科创板或创业板为试点,来进一步完善转板上市制度。2021年2月,沪深交易所发布《全国中小企业股份转让系统挂牌公司向科创板/创业板转板上市办法》,明确精选层公司向科创板和创业板转板的相关办法;同年7月,沪深交易所分别发布《转板上市配套业务规则》。随着政策的落地,观典防务率先作出转板上市的决定。

值得注意的是,观典防务是首家由北交所转板至沪深交易所上市的企业。公司转板上市申请自2021年11月10日获得受理,同年12月3日进入已问询阶段,今年1月27日成功过会。

从贸易流向角度看,有一个非常显著的变化值得关注,即欧盟改变了锑金属的进口路径,降低了对中国的进口依赖。2002年,欧盟从中国进口的锑金属占其锑金属总进口量的79%,到了2020年,这一数值降为22%。塔吉克斯坦取代中国,成为欧盟最主要的锑金属供应国。造成这一现象的主要原因在于,欧盟实施了多元化的进口策略,降低了对中国锑金属的进口依赖。

3、锑初级加工品

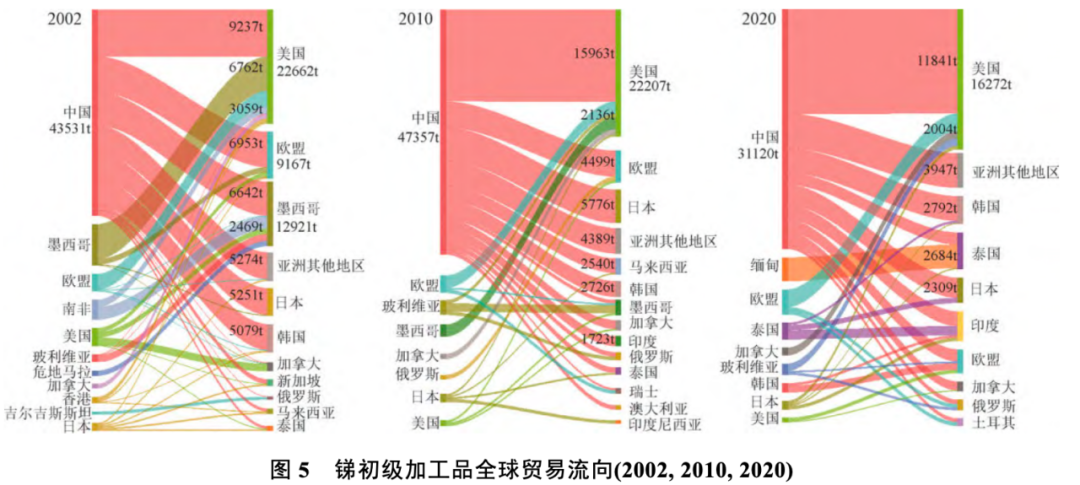

研究期内,锑初级加工品的全球贸易格局未发生明显改变(图5)。中国是全球最大的锑初级加工品出口国,主要出口氧化锑。美国、欧盟、韩国、日本等国是主要的进口国。

4、再生锑

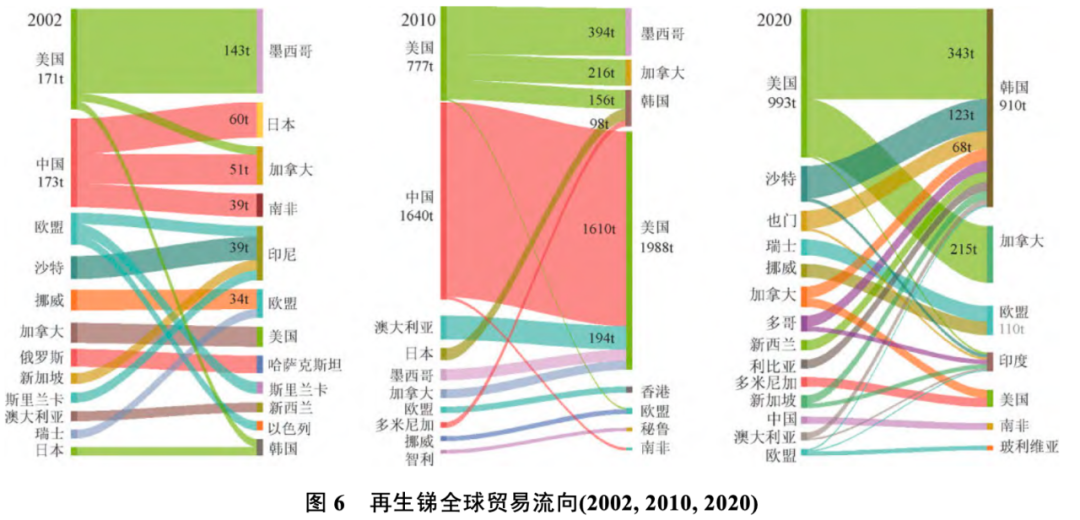

再生锑作为全球贸易量最小的一类锑原材料,其在研究期内的全球贸易格局发生明显改变,中国在全球再生锑出口市场中的地位显著下降(图6)。再生锑主要作为再生铅回收过程中的副产品回收,多以再生铅锑合金的形式被再次应用到铅酸电池生产中。随着中国再生铅、锑回收的法规与制度日趋完善,国内再生锑的回收率逐渐提高,因此,近十年中国再生锑的出口量下降。

(三)国家地位演化特征

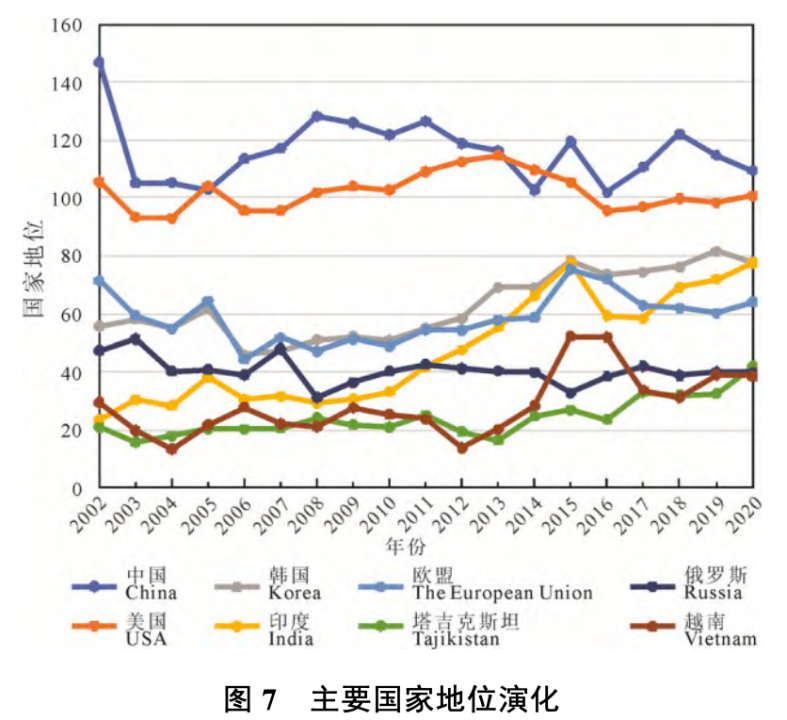

前文已指出,进口能力、出口能力和中介能力共同决定了一个国家在全球贸易网络中的综合地位。而一个国家在产业链的不同阶段的地位指标之和,代表该国在全球锑原材料贸易网络中的综合地位。基于国家地位指标计算公式,计算了不同国家的综合地位。图7展示了包括主要锑原材料出口国与进口国在内的8个核心国家的综合地位变化情况。

中国和美国的综合地位显著高于其它国家,在绝大多数年份中,两国的地位位居所有国家中前两位。印度、韩国、欧盟三国的综合地位上升显著。2020年,三国的综合地位分别位居第三到五位。塔吉克斯坦和俄罗斯虽然是全球重要的锑矿石出口国,但从全产业链视角看,两国的综合地位较低,与越南处于同一水平。

(四)典型国家贸易结构

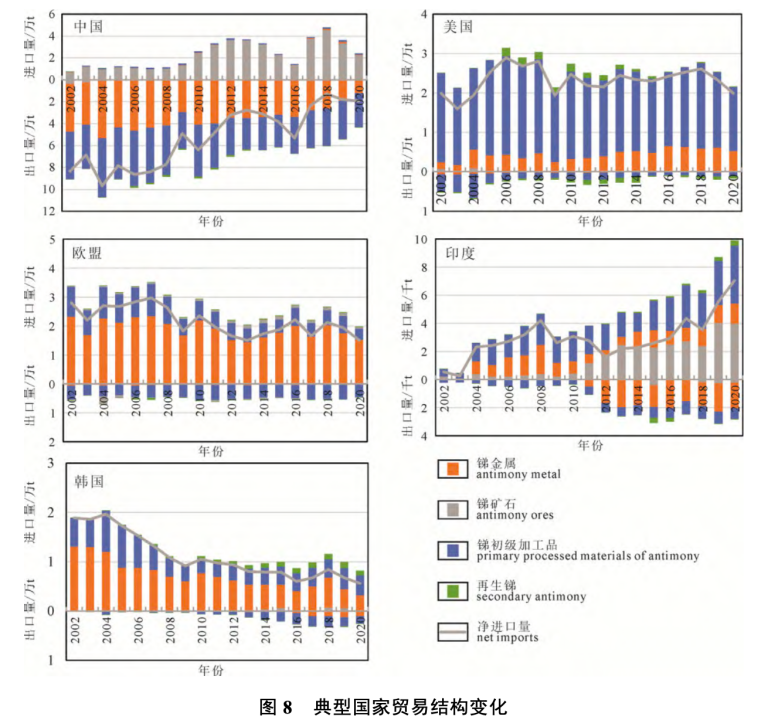

根据上一节的分析结果,本节选取2020年国家地位排名前五的国家(中国、美国、印度、韩国、欧盟)作为典型国家,分析这五个国家的贸易结构特征,并从贸易结构与贸易量的角度,探讨二者对贸易国地位的影响。图8展示了五个典型国家的锑原材料贸易结构及贸易量的历史变化情况。

1、中国

从贸易结构角度看,研究期内中国锑原材料的贸易结构在2008年以后发生明显改变。2008年以前,中国仅进口少量锑矿石,而大量出口锑金属与锑初级加工品;2008年以后,中国开始大量进口锑矿石,同时,锑金属与锑初级加工品的出口量呈波动下降趋势(图8)。2002年,中国共出口各类锑原材料9.1万t,到2020年,该值仅为4.3万t,减少过半。从净出口量角度看,2020年,中国各类锑原材料的净出口量仅为1.9万t,仅为2002年净出口量(8.4万t)的23%,下降显著。

虽然中国锑原材料出口量呈下降趋势,但并未显著改变中国在全球锑原材料贸易网络中的综合地位。原因在于,2008年以后,中国加大了锑矿石的进口量,进口地位的提升在一定程度上弥补了出口减少所导致的国家地位下降。因此,从整体上看,虽然中国在全球锑原材料贸易网络中的综合地位未发生明显变化(图7),但在2008年以后,中国面临锑矿石进口量增加、锑金属与锑初级加工品出口减少的挑战,这也从侧面反映了中国国内锑矿石供应能力的下降。

2、美国

研究期内,美国锑原材料的贸易结构与贸易量保持稳定,未发生明显改变。美国是锑原材料的净进口国,主要进口锑初级加工品(氧化锑),其次为锑金属(图8)。作为全球最大的锑初级加工品进口国,美国锑初级加工品的年进口量保持在1.6~2.5万t之间,其中绝大多数来自于中国(图5)。从出口结构看,美国仅出口少量锑初级加工品与再生锑,但在绝大多数年份里,二者的合计出口量不足3千t。

因此,综合看,美国强大的进口能力是决定其在全球锑原材料贸易网络中综合地位靠前的主要原因。

3、欧盟

欧盟是锑原材料的净进口国,但净进口量由2002年的2.8万t逐渐下降至2020年的1.5万t(图8)。从进口结构看,欧盟的进口结构显著区别于美国,前者进口最多的锑原材料是锑金属,其次是锑初级加工品。2002—2020年,欧盟共进口锑金属36.3万t、锑初级加工品13.4万t,分别占其锑工业原材料总进口量的70.6%和26.2%。

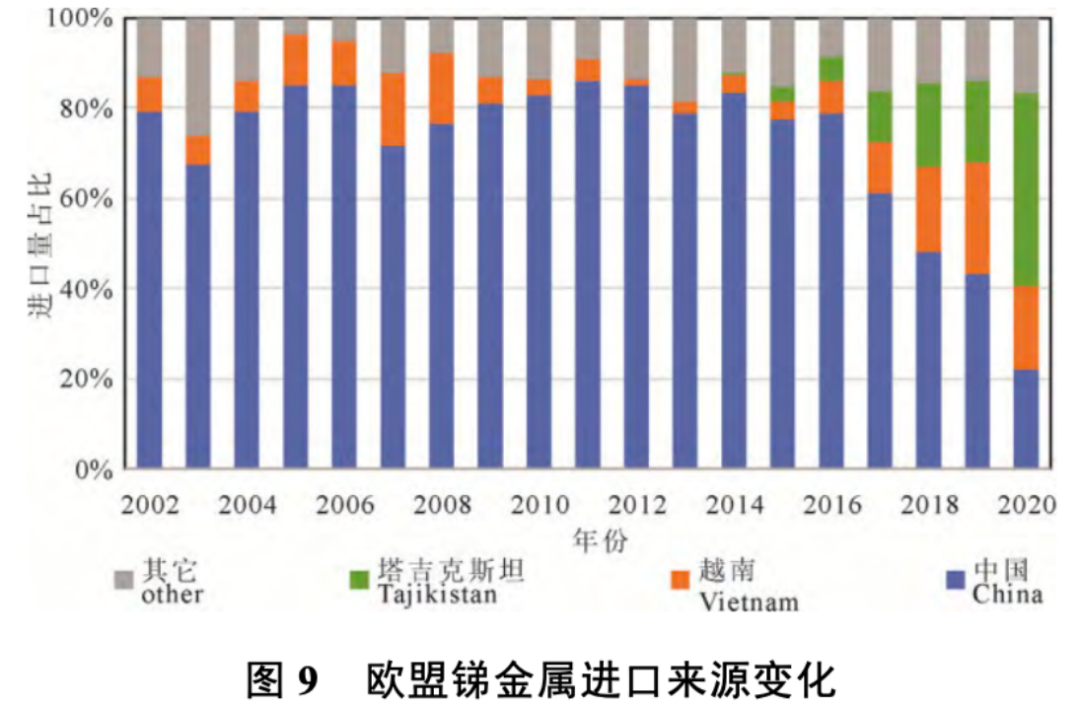

值得注意的是,锑金属作为欧盟进口的最重要的锑原材料,其进口来源呈现明显的多元化趋势(图9)。2016年以前,欧盟进口的锑金属中,80%以上来自中国。2016年以后,欧盟的进口来源呈现多元化趋势,欧盟逐步减少了从中国的进口量,同时增加了从越南与塔吉克斯坦的锑金属进口。相应的,2020年,欧盟对中国出口锑金属的进口依赖度已降至22%,塔吉克斯坦取代中国,成为欧盟最大的锑金属进口来源国。

4、印度

从贸易量角度看,印度是除中国外锑原材料进口量显著上升的国家,锑原材料的净进口量由2002年的538t逐年升至2020年的7043t,增长了12倍。2010年以前,印度很少出口锑原材料;2010年以后,随着锑矿石进口量的增加,印度的锑金属出口量也明显增长。

从贸易结构看,研究期内,印度锑原材料的进口结构与出口结构均呈现多元化趋势:2010年以前,印度的进口锑原材料主要为锑金属与锑初级加工品;2010年以后,主要进口物为锑矿石与锑初级加工品(图8)。

多元化的贸易结构以及显著增加的贸易量,造就了印度在全球锑原材料贸易网络中地位的显著上升(图7)。

5、韩国

韩国是锑原材料的净进口国,研究期内净进口量小幅下降(图8)。从贸易结构角度看,研究期内,再生锑在韩国的锑原材料进口结构中的占比呈小幅增加趋势。从贸易量角度看,研究期内,韩国的进口量整体呈下降趋势,而出口量在2010年以后小幅增加。锑原材料进口结构的多元化,以及出口量的小幅增加,可能是导致2010年以后韩国在全球锑原材料贸易网络中地位上升的主要原因。

▍结论

本文结合物质流与复杂网络分析方法,以制造业所需的四类锑原材料为研究对象,定量刻画了四类锑原材料的全球贸易格局,分析了典型国家的贸易结构及贸易地位变化特征,并总结了贸易格局的演化规律。形成的主要结论如下:

锑初级加工品是全球最主要的锑原料贸易商品,其贸易量占全部锑原材料全球贸易总量的一半以上,再生锑的贸易量不足其它三类锑原材料贸易量的十分之一。

中国和美国分别是锑原材料贸易网络中综合地位排名前两位的国家,印度、欧盟、韩国三国的综合贸易地位上升最快。

欧盟锑金属的进口来源呈现明显的多元化趋势,显著降低了对中国的进口依赖,表明近些年欧盟实施的关键原材料多元化进口战略取得了显著成效。

随着中国国内锑矿石自给率的下降,俄罗斯、塔吉克斯坦、越南等国锑原材料出口地位的上升,以及欧盟、印度等国实施的多元化进口策略,中国在全球锑原材料供应中的绝对优势地位在下降,与此同时,全球锑原材料贸易格局正朝着更加多元的方向发展。